Московские гостиницы: настоящее и будущее-2021

Московские гостиницы: настоящее и будущее-2021

Как чувствуют себя столичные отели по итогам первого квартала 2021 года, и на какую скорость восстановления рынка можно рассчитывать? За комментариями мы обратились к экспертам-аналитикам Cushman&Wakefield и JLL

На фоне всеобщих локдаунов в Европе отсутствие ограничений на перемещения по РФ сыграло роль. Все, кто располагает финансами, хотят путешествовать. И – пусть и отчасти вынужденно – ездят по России.

Оживились и деловые мероприятия: с марта возобновилось проведение оффлайн-конференций и выставок. Например, сменяют одна другую экспозиции в «Крокус Экспо», хоть и менее масштабные: вспомним MITT-2021 cо всего двумя залами против нескольких павильонов в «Экспоцентре» в 2019-м.

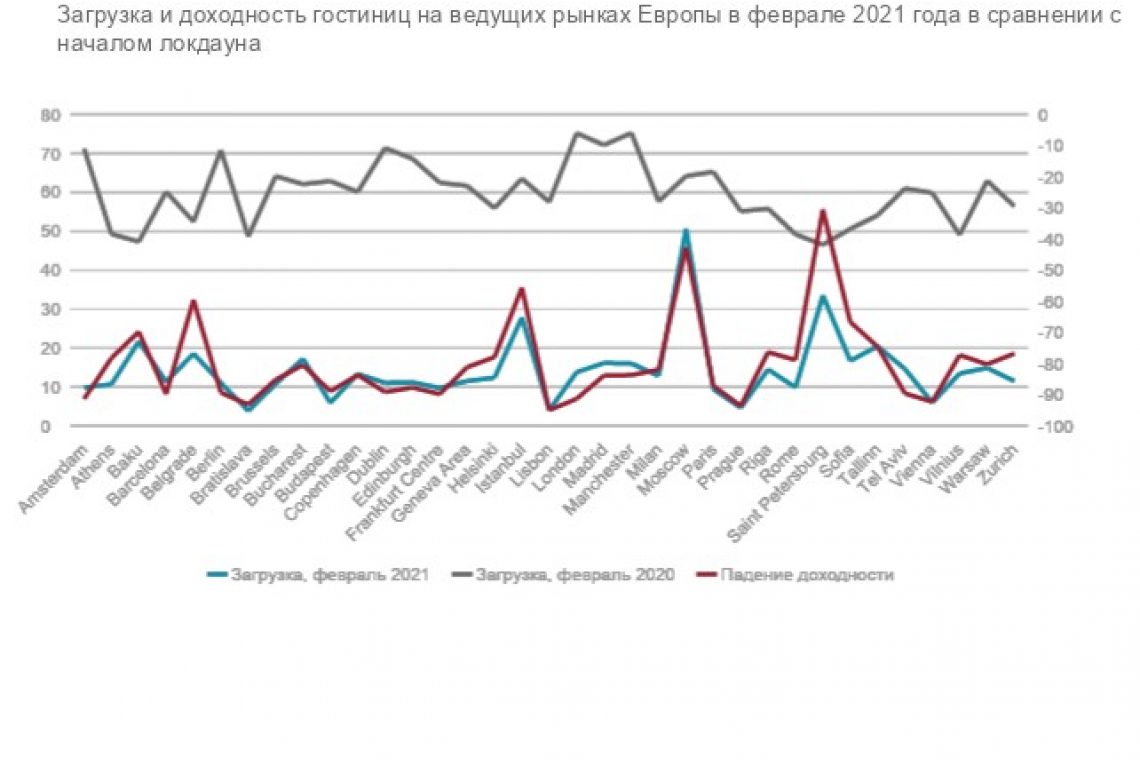

В итоге Москва оказалась лидером по заполняемости гостиниц на территории всей Европы. Причем удерживает это «первенство» с ноября 2020-го. Судя по отчету консалтинговой компании Cushman&Wakefield, представившей статистику по средствам размещения категорий 3-5*, в ноябре загрузка столичных объектов была на уровне 39%. Даже выше, чем в Стамбуле (37,3%) – при том что Стамбул, благодаря свободному доступу на тот момент в Турцию туристов из многих стран, а также статусу крупнейшего делового и транспортного хаба (местный Новый аэропорт даже в пандемию принимал и отправлял по 500 рейсов в сутки).

Уже в декабре заполняемость столичных отелей увеличилась до 43,3% - в полтора раза больше стамбульского показателя, т.к. перед Новым годом в Турции усилились ограничения. В январе 2021-го показатель был почти тот же: 43,6%. В «тройку» - вернее, «четверку» - лидеров на этот месяц попали Баку (26%) и Стамбул с Санкт-Петербургом, поделившие «третью строку почета» с одинаковыми 24%. Аналогичные цифры подтвердил консалтинговый отдел CBRE.

Уточним, что до пандемии, по данным Cushman& Wakefield – а именно, в январе 2020-го – Москва с 60,1% держалась на 15-м месте по загрузке. В первой же пятерке значились Лондон (70,5%), и за ним Париж, Стамбул, Манчестер и Мадрид, шедшие «ноздря в ноздрю».

Так что «российская столица действительно демонстрирует более позитивную динамику в сравнении с Европой», уточняла чуть раньше руководитель департамента гостиничного бизнеса JLL Яна Уханова. Хотя в первый месяц 2021 года загрузка столичных отелей была очень «рваной»: от 45–60% в пиковые праздничные дни до 20-30% - в рабочие.

Тем не менее, к концу зимы ситуация стабилизировалась в приятном для отельеров смысле. Генеральный директор Accor по России, Украине, Грузии и СНГ Алексис Деларофф сообщал, что средняя загрузка 19 московских отелей Группы в январе составляла 50–60%, а в праздники – до 90%. Хорошо дела шли и у Azimut Hotels: порядка 80% по всем трем объектам.

В основном турпотоку сейчас отельеры обязаны, как мы уже сказали, почти полному отсутствию ограничений. Гости – путешественники, командированные и деловые люди. А вот рост выручки идет медленнее, в силу снижения среднего тарифа на номер.

Итогов марта, к сожалению, у Frontdesk.ru цифр нет, однако некоторые выводы можно сделать по данным февраля. Если в большинстве европейских столиц, при заполняемости в 50-70% в феврале 2020-го, годом позже (февраль 2021-го) загрузка упала до 2-14%, в лучшем случае – 18%, то в Москве – обратная ситуация: 64,1%. В Санкт-Петербурге, для сравнения - 46,5%.

Для объективности стоит отметить, что у многих московских гостиниц до сих пор законсервирована чать номерного фонда, так что данные по загрузке в основном рассчитаны на основании сокращенных номерных фондов отелей и не должны казаться слишком оптимистичными.

Динамика загрузки и цены по нескольким ключевым европейским городам:

|

Город |

Изменение по загрузке (февраль 2021/2020) |

Изменение по цене (февраль 2021/2020) |

|

Амстердам |

-86,2% |

-42,8% |

|

Барселона |

-81,4% |

-50,3% |

|

Берлин |

-84,4% |

-37,5% |

|

Стамбул |

-56,4% |

+20,3% |

|

Мадрид |

-77,6% |

-34% |

|

Москва |

-21,3% |

-18,7% |

|

Прага |

-91,6% |

-28,7% |

|

Санкт-Петербург |

-28% |

+7,41% |

|

Вена |

-90% |

-28,9% |

Резюме по столичным отелям: как мы видим, загрузка падала сильнее, чем цена размещения. И основная характеристика спроса – «неэластичный», уточнили нам в Cushman&Wakefield.

Конечно, то, что россияне вынуждены ездить по России, стимулирует спрос. Однако должны быть и меры поддержки от государства. Что смогли получить отельеры Европы:

- Снижение ставки НДС с 20% до 10%

- Отсрочка социальных и/или налоговых выплат (налоговые каникулы);

- Рассрочка по дебиторской задолженности при поддержке ЦентроБанка;

- Предоставление госгарантий для получения или рефинансирования банковского кредита, в том числе на покрытие кассовых разрывов;

- Финансирование работников через механизм выплат по временной безработице;

- Поддержка в конфликтных ситуациях с клиентами или поставщиками

- Стимулирование внутреннего спроса через прямые выплаты/налоговый вычет/cashback при путешествиях внутри страны;

- Компенсация расходов на линейный персонал при объявлении простоя. В Польше компенсация составила 50% от заработной платы, выплачиваемой при простое, в Германии компенсировали 100% заработной платы, выплачиваемой при простое. Во Франции работников гостиничной отрасли финансировали через механизм выплат по временной безработице;

- снижение или рассрочка налоговых выплат. Так, в Норвегии даже временно снизили НДС на услуги гостиниц, музеев и услуг по транспортировке. Во Франции объявили налоговые каникулы, предоставили рассрочку по дебиторской задолженности при поддержке Банка Франции, предоставили госгарантии для получения или рефинансирования кредитов

На что могут рассчитывать отельеры в РФ? Наверное, объяснять не нужно: все всё видят сами. У первой «волны» госпрограммы на туристический кэшбек – слишком короткой – эффект можно одним словом описать, скорее, как «обнадеживающий». Со второй уже кто-то сумел получить какие-то суммы. Итоги третьей подведем позже, но это – пожалуй, одна из самых действенных инициатив по поддержке гостиничного бизнеса за последний год.

Что происходит в марте, и каковы перспективы? Комментирует Марина Смирнова (партнер, руководитель департамента гостиничного бизнеса и туризма Сushman&Wakefield в России): «За март к нам еще не поступили точные данные. Но в целом – по ощущениям – загрузка в Москве держится даже выше 60%. Активизировался сегмент MICE, поездки же с деловыми целями никогда не останавливались, а сейчас еще и интенсифицировались. Однако спрос в основном «внутренний», что ожидаемо.

Глубина бронирований именно в Москве минимальна: доходит чуть ли не до «день-в-день». Так что на фоне Европы Москва смотрится очень выигрышно: иностранный спрос в основном заместили россияне, и успешно. Для сравнения: в Европе, где внутренний туризм пока еще доступен, аналогичное «замещение» тоже имеет место. Но такие страны, как Испания, Греция, или, например, Франция вряд ли смогут сейчас «компенсировать» отсутствие путешественников, приезжавших ранее из-за рубежа, хоть Греция вроде бы и должна «открыться» с 14 мая».

В этом году, как сообщила Марина Смирнова, в Москве ожидается открытие гостиниц общим количеством почти на 1000 номеров. Что, по сравнению с 2020-м, - большое достижение: напомним, в прошлом году распахнул свои двери только один отель – Movenpick Taganskaya.

Проекты, которые должны быть «введены в строй» в 2021 году в столице (с номерным фондом):

| Гостиничный проект | Номерной фонд |

| Marriott Imperial Plaza | 268 |

| DoubleTree by Hilton Moscow | 99 |

| Crowne Plaza Park Huaming | 340 |

| Ibis Moscow Semenovsky | 120 |

| Hampton by Hilton Rogozhskiy val | 147 |

| ВСЕГО | 974 |

Перспективы

За январь-февраль, судя по аналитическому отчету Marketbeat Lite, также подготовленном Cushman&Wakefield, заполняемость московских средств размещения увеличилась до 50,6%, средняя цена за номер в столице городе составила 5 069 рублей (в декабре 2020-го - 44,6%), отчасти благодаря массовой бесплатной вакцинации. Но учтем тяжелый «период восстановления»: несколько раньше аналитики JLL уточняли, что средняя загрузка люксовых объектов столицы по итогам 2020-го едва перевалила за 20% - это самый низкий показатель среди всех сегментов индустрии гостеприимства. В Москве средняя загрузка международных брендированных отелей за прошлый год - 37,9%, что на 51% ниже, чем в 2019-м (77,8%). И гостиничной сфере предстоит весьма длительный и непростой период регенерации. Причем по люксовым отелям, по мнению JLL, пандемия ударила особенно сильно.

О том же предупреждали и в Cushman&Wakefield: что для отельеров Москвы, как и Петербурга, первые полгода 2021-го будут весьма сложными, ведь на массовые международные поездки – въездной туризм в том числе – рассчитывать как минимум до лета вряд ли придется.

Консультанты JLL предполагают, что иностранцы снова начнут ездить в РФ не раньше октября-ноября 2021-го, и что до восстановления до «докризисного» уровня – 12-18 месяцев. Причем тарифы будут увеличиваться намного медленнее загрузки, и на возврат значений RevPAR к показателям 2019 года может понадобиться три-четыре года.

Кристина Голубева, специально для Frontdesk.ru